PGIM 3大操盤手來台!看好股市這6大主題 REITs、股債2004展望一次看

2023/11/09 22:54:14文/資深記者 李錦奇

合計掌管1.12兆美元資產的PGIM保德信投資3大操盤手,應邀來台分享2024年市場展望,研判股市將正向發展,看好具有未來關鍵成長的6大主題;債市部分,高殖利率水準有望帶來潛在報酬,偏好存續期間10年內的投資等級債、存續期間5年內的非投資等級債;REITs(不動產投資信託基金)部分,目前市價比淨值折價約25%,價格具吸引力,看好資料中心與高齡住宅是2大投資關鍵。

股市聚焦6大關鍵成長主題

PGIM Jennison客戶投資組合經理Douglas Richardson(如下圖,記者李錦奇攝影)認為,隨著景氣逆風因子消退,通膨走緩趨勢明確,市場認為聯準會再升息的機率不高,且近兩年市場已經適應高利率環境,預期大規模修正走勢應已過去,看好全球經濟深具韌性,2024年整體股市將朝正向發展。

Douglas Richardson指出,根據過往經驗,每當利率見頂之後,投資市場將聚焦股市基本面,且股市估值也將趨於平衡,具有獲利成長驅動力的企業,有望成為明年股市投資的吸金焦點。統計顯示,目前成長股相對於價值股的本益比倍數僅1.3倍,仍不到均值的1.5倍,另外從獲利成長面分析,明年成長股獲利還有續揚15.8%的強勁空間,相較價值股的9.8%明顯勝出,顯見股市明年度的基本面展望看升,有利股價表現。

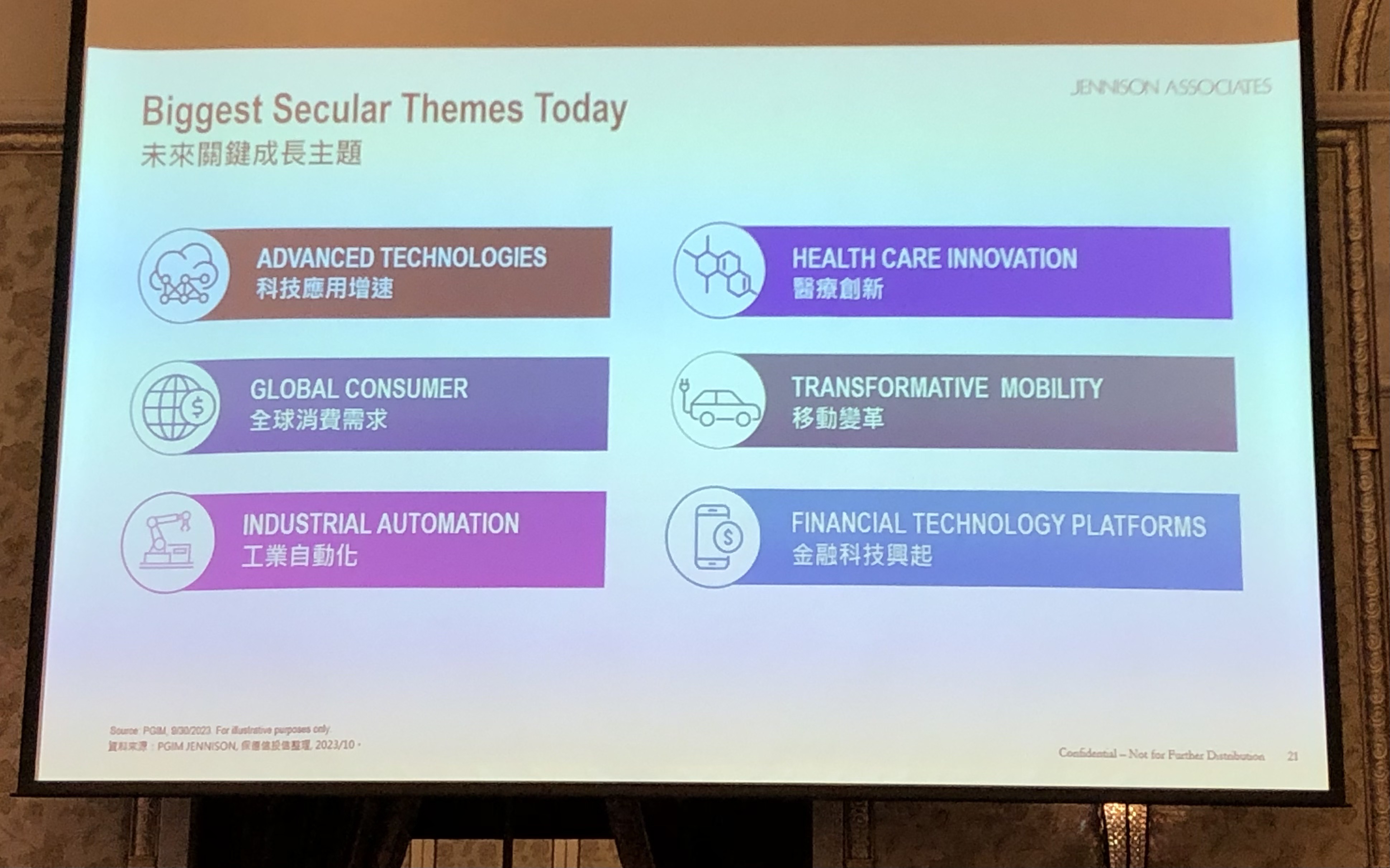

Douglas Richardson認為,全球投資趨勢已逐漸改變,未來將朝向具有顛覆性創新特質的投資主題機會,且該趨勢處於新成長週期的初期階段,以目前全球抱以高度期待的AI人工智慧為例,現在產業的運用正處於萌芽期,預料結合不同產業之後,將替產業帶來重大變革,包括醫療、電動車、科技金融等都將是首要受惠產業,AI運用預計到了2030年將達到1.8兆美元產值之多。

另外像是近年工業蓬勃發展,看好工業透過大量投入研發製造、政策支持,以及與科技結合,未來趨勢持續看升。

對於2024年的選股趨勢,Douglas Richardson建議,投資人不妨將焦點放在6大未來關鍵成長主題(如上圖,記者李錦奇攝影):科技應用增速、全球消費需求、工業自動化、醫療創新、移動變革(電動車)、金融科技興起(例如電子支付),並透過專業的主動管理,盡早布局這些具有高速成長特質的產業,打造長期超額報酬契機。

以電動車來說,目前北美市場的滲透率只有5.8%,預估到2025年將超過20%,相關上中下遊供應鏈都會有商機。

Douglas Richardson建議,投資人在2024年應該主動投資,選高速成長的產業,也就是以上6大主題。

殖利率有誘因 債券收益+潛在報酬雙優勢

掌管7440億美元資產的PGIM Fixed Income投資組合策略師Gabriel Doz(如下圖,記者李錦奇攝影)表示,全球受到地緣政治、經濟和政策不確定性加劇,債券資產的波動也出現明顯上升,不過也因為這波聯準會快速升息,扭轉了過往超過10年的超低利率環境,目前美債殖利率已恢復至歷史「正常」範圍,預料在較高的利率水準,加上堅實的信貸基本面,以及適度的利率波動之下,有利於支撐債券資產。

Gabriel Doz指出,現今市場預料高利率環境將維持一段時間,搭配貨幣政策放鬆與企業強勁的基本面,能讓債券收益率趨穩並長期維持在目前水準,且根據資料統計,債市的多頭往往來自於債券收益本身,就目前的殖利率水準來看,美元投資等級債的殖利率達6%,非投資等級債的殖利率近9%,皆來到超過10年的高點,且這樣的高殖利率水準有望帶來潛在報酬契機,也讓固定收益的長期預期回報來到具有高度吸引力的位置。

Gabriel Doz認為,明年聯準會連續升息或升息幅度放大的可能性低,貨幣政策趨穩將緩解美債波動度,此外,美債波動指數已來到歷史相對高位,近期美債殖利率攀升主要是消息面和信心面影響,預估再往上空間有限,即使短期因政策預期造成市場震盪,在高殖利率環境之下,可望為債市資產形成保

護作用,也提供適時布局的投資甜蜜點,建議投資等級債與非投資等級債,可以均衡佈局。

資料中心與高齡住宅 REITs兩大投資關鍵

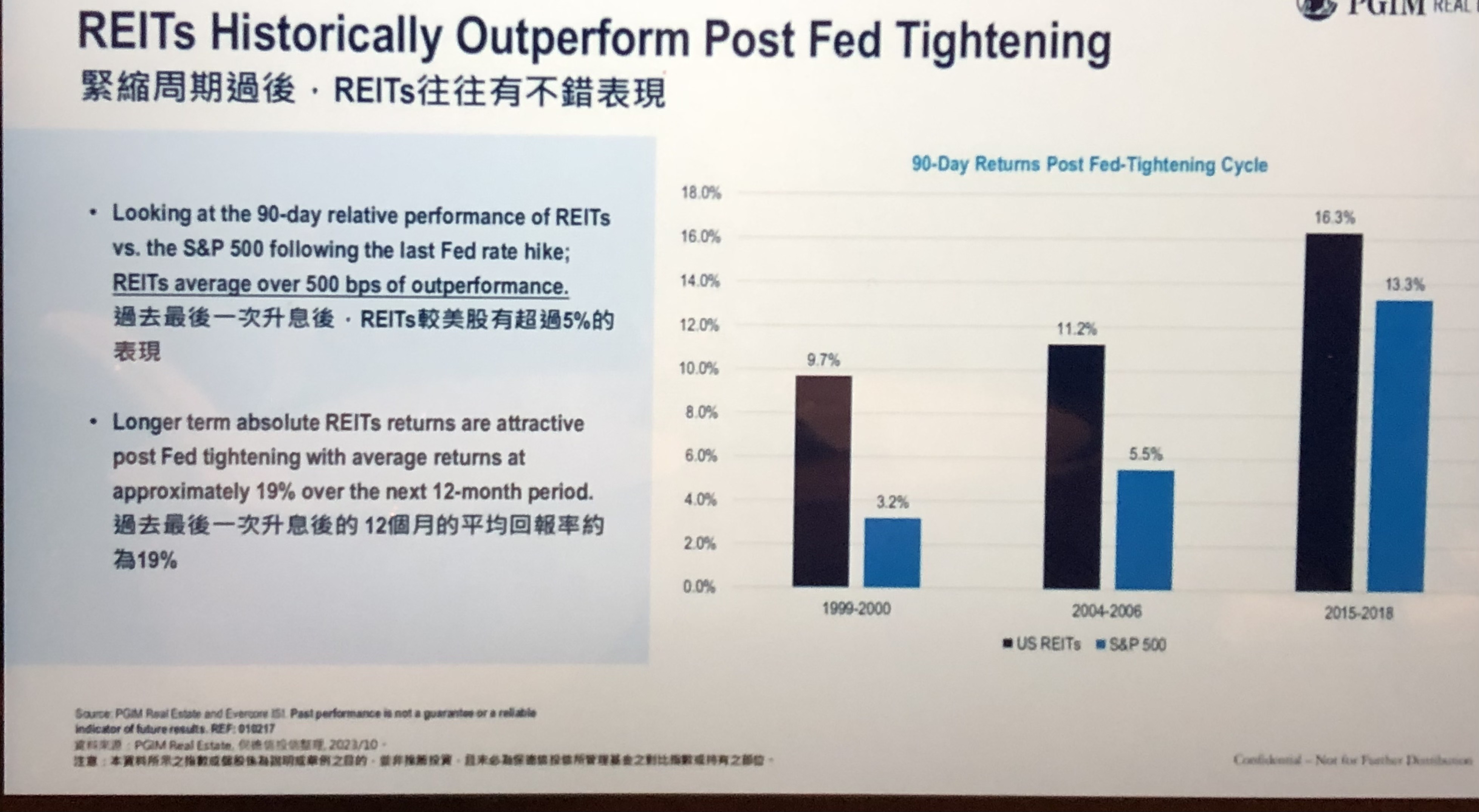

掌管2100億美元的PGIM不動產團隊代表Enoch Chan表示,目前REITs市價較淨值折價25%,最大的優勢就在於價格深具吸引力,且從1999年以來美國3次升息循環經驗來看,每逢最後一次升息後,REITs平均漲幅能高出美股5%,且若將時間拉長至最後一次升息之後的未來12個月,REITs的平均報酬率更可達19%之多。(如下圖,記者李錦奇攝影)

從產業面來分析,Enoch Chan表示,明年的REITs投資有兩大主題特別值得留意,首先是生成式AI帶動結構性趨勢,大幅提高了資料中心需求面,在AI趨勢浪潮下,此需求面將有增無減,且由於資料中心的租戶往往擁有良好財務體質,看好全球主要資料中心的租賃活動節節攀升,有助帶動相關REITs投資蓬勃表現。

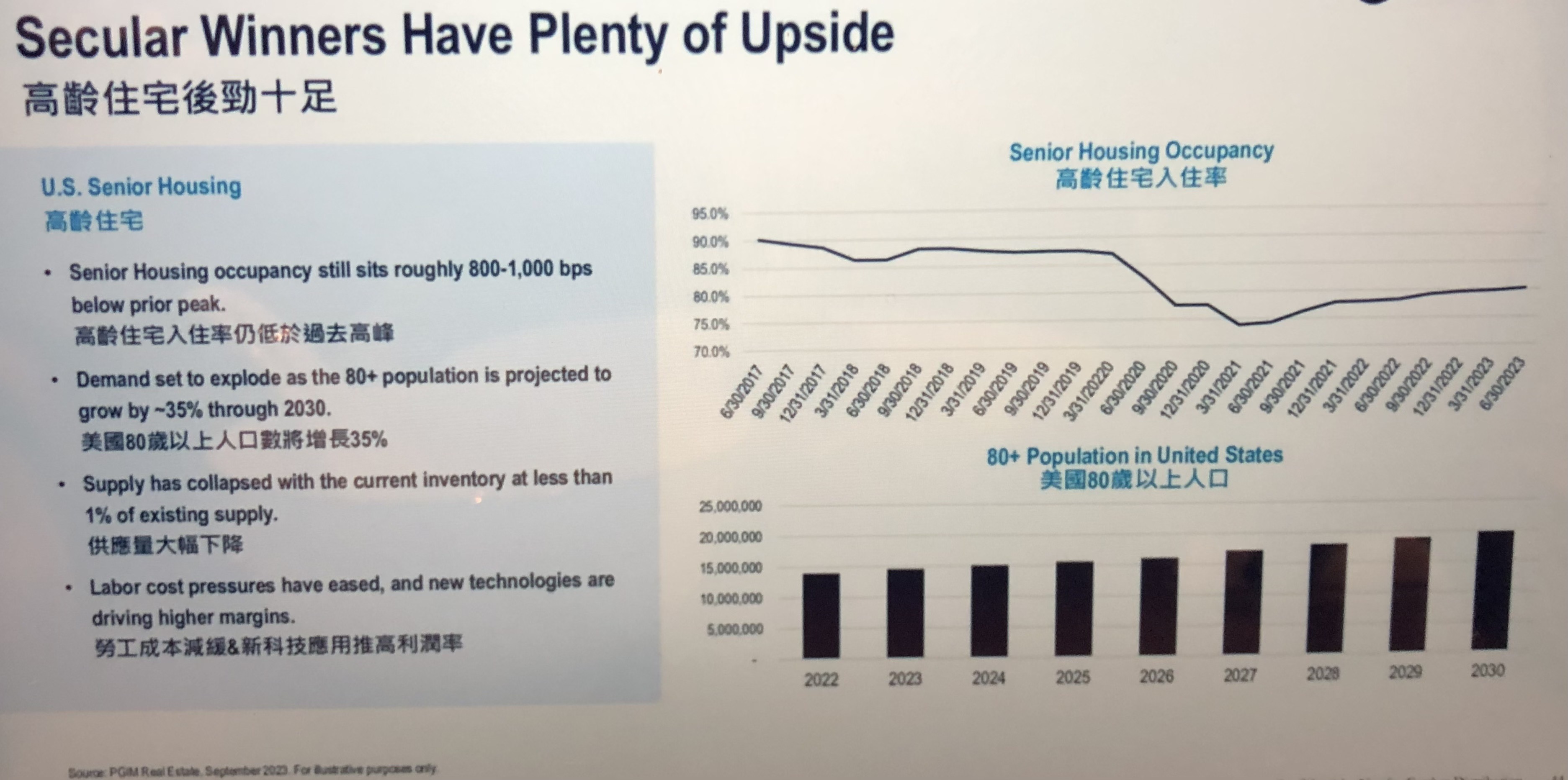

第二個為高齡住宅市場,Enoch Chan表示,美國80歲以上人口到了2030年將成長35%之多,然近期的高齡住宅入住率仍低於2017年時的90%高峰,僅約80%左右水準,在現階段供應量大幅下滑、勞工成本減緩、新科技應用推升利潤率等因素之下,高齡住宅的商機看升(如下圖,記者李錦奇攝影)。

Enoch Chan(如下圖,記者李錦奇攝影)表示,PGIM不動產團隊認為升息週期即將結束,為REITs投資的好時機,搭配高齡化和數位化趨勢成為推升高齡住房和資料中心的結構性推動力,然因為全球REITs在不同地區、不同房地產類型之間的差異化仍大,加上併購活動不斷增加,建議投資人透過主動管理,精準掌握全球REITs資產的2024年投資優勢。

PGIM也提供旗下5檔股債基金,包括PGIM Jennison全球股票機會基金、PGIM Jennison美國成長基金、PGIM美國全方位非投資等級債券基金、PGIM美國公司債基金、PGIM全球精選不動產證券基金,供投資人參考。