美銀美林經理人4月調查!悲觀程度30年之最 減碼股票轉向它

2025/04/17 00:02:00文/資深記者 李錦奇

4月美銀美林經理人調查報告顯示,投資者情緒已降到30年來最悲觀的程度。有淨82%的受訪者預期全球經濟成長力道將減弱,這是該調查史上最悲觀的數據;42%的受訪經理人認為經濟可能衰退,硬著陸機率攀升到49%。

57%預期未來一年的全球通膨將攀升,對美國企業獲利和美元的展望亦分別達到自2006年和2007年以來最悲觀的水準。此外,若市場流動性嚴重惡化,41%預期會有3次以上的降息。

在資產配置方面,全球股票的配置,從上月的淨6%加碼,下滑至淨17%的減碼,其中,美股下滑至淨36%減碼;科技股則為淨17%減碼,而防禦型的公用事業類股,逆勢轉為淨10%加碼。

對於債券則轉為看好,由上個月的淨13%減碼,轉為淨17%的加碼,並看好高評級債未來一年的表現。

相對於美股,歐股及新興市場股雖有所下滑,但仍維持淨加碼。此外,看好價值股打敗成長股的比例仍維持高點。

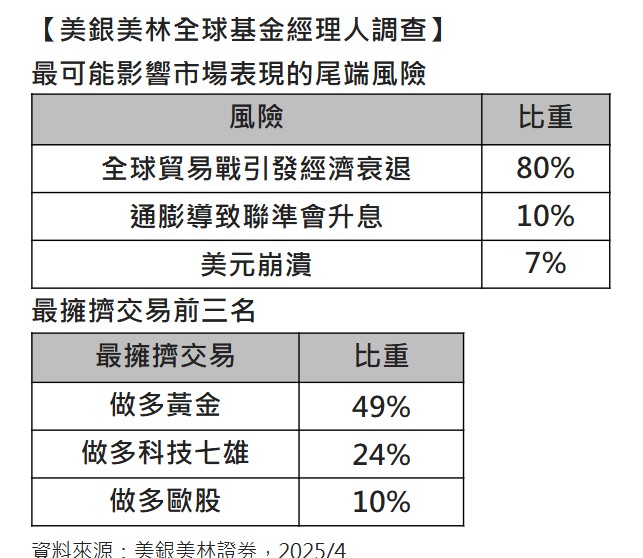

其他調查方面,全球貿易戰引發經濟衰退,是最令人擔憂的三大尾端風險之首,通膨導致聯準會升息居次。

在擁擠交易方面,「做多黃金」終結近兩年「做多科技七雄」的熱潮,成為最擁擠交易。此外,有73%的受訪經理人認為,美國例外論的主題已經見頂,而且63%認為減稅政策並無法刺激美國下半年的經濟。

以上資料依據彭博資訊,調查於4/4~4/10進行,對管理4440億美元資產的195位經理人進行調查。

富蘭克林證券投顧表示,川普關稅戰持續主導盤勢,多變難測的消息面將持續牽動投資人敏感神經,所幸在川普宣布對中國以外國家對等關稅暫緩90天後,代表川普政府仍希望透過高關稅作為跟各國爭取美國利益的談判手段、並非最終目的。未來一段時間進入美國與各國雙邊談判期間,不確定性將影響企業投資、消費信心及金融市場表現,美中情勢緊張也將增添美元資產波動。所幸波士頓聯準銀行總裁柯林斯表示若情況失序,聯準會準備動用手上工具來穩定市場,有望避免出現系統性危機。

富蘭克林證券投顧表示,著眼目前仍處深受關稅消息影響的波動環境,建議投資人做好資產配置並以多元分散策略應對,但也無須過度保守避免錯失反彈,核心配置首選美國平衡及債券型基金,股市建議採取大額定期定額長期佈局,首選科技/創新科技、印度及日本股票型基金,保守者可增持美元短期票券型基金做為資金停泊站。

富蘭克林坦伯頓日本基金經理人邱正松指出,受美國關稅政策與對於企業營運情勢衝擊的不確定性升溫影響,2025年全球股市表現可能較為震盪,預期日本市場走勢應會與全球市場一致,但日股可望提供更好的風險回報前景,此外,日本股市在公司治理改革運動推動下,呈現出股東權益報酬率結構性改善趨勢,評估全球投資人尚未完全掌握到日本經濟與貨幣政策在邁出逾30年的通縮環境後的結構性正面發展趨勢,資金有回流日本市場機會。