股匯狂飆!台股暴漲503點、台幣大升近5角 分析師這樣說|財經

2022/11/11 22:23:17文/資深記者 李錦奇

美股大漲,道瓊指數上漲1201點,那斯達克漲幅7.3%,費城半導體更是暴漲10.2%,帶動台股今天開盤跳空大漲,終場暴漲503點,漲幅3.73%,收在14007點重返萬四大關;新台幣也同樣狂飆,今天兌美元收在31.41,升值4.95角 ,漲幅1.55%。股匯雙飆,分析師認為是拜外資之賜,以過往經驗來看,外資買盤還會持續,台股可望持續往上攻擊,先看14200~14300點,如果橫盤整理成功,還有機會上探15000點。

外資今天大買台股488億元,買超標的包括台積電4萬5794張,推動台積電股價大漲8.3%至441.5元,不過,外資今天買超張數第一名是元大台灣50反1,買超20萬8869張,有避險味道。

累計外資本週轉為買超895億元;投信今天也買超35.5億元,連21周站在買方,本週加碼73.5億元;自營商今天則是賣超25.3億元。

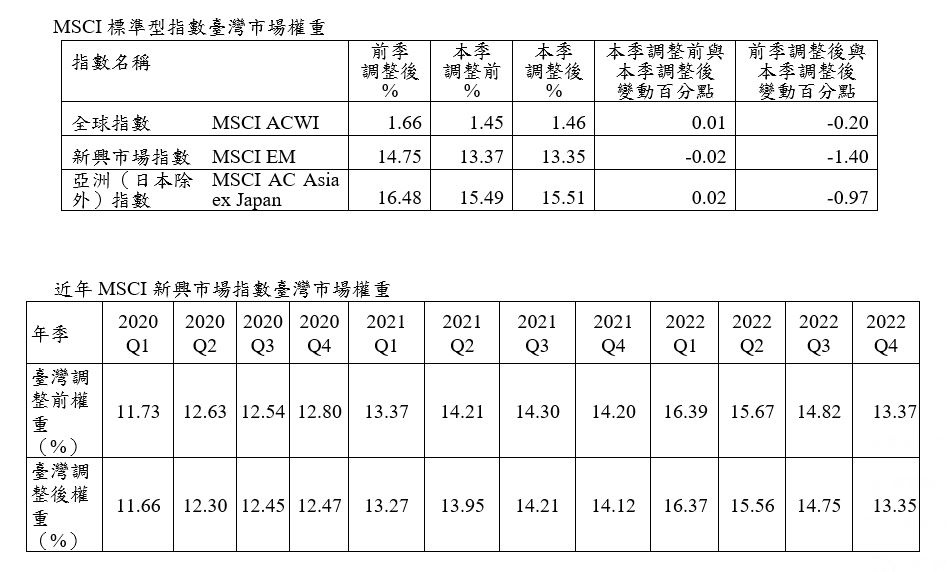

明晟(MSCI)今天公佈本季相關指數調整,11月30日收盤生效。台股於全球標準型指數(MSCI ACWI)及亞洲(日本除外)指數權重分別上升0.01個百分點及0.02個百分點;新興市場指數下降0.02個百分點,調整後權重分別為1.46%、15.51%及13.35%。

證交所表示,MSCI調整前後的權重差距,僅代表成分股變動後,台股在調整基準日的權重變化,不代表臺股資金的流向。

▼圖說:MSCI最新季度權重調整,台股兩升一降。(圖/證交所提供)

「台股今年的低點已過,1萬2字頭已經看不到了!」承通投顧分析師洪孟承指出,台股之前跌得太深,已經超跌,這波反彈就是反映跌過頭,但是萬五之上,套牢壓力大,不會馬上突破,還需要基本面跟上帶動,偏偏基本面還沒有非常好,因此也不會一路往上。

對於美股大漲,洪孟丞認為,主要是美元強勢,拉抬資金流入美股,從技術面來看,美股已經收復先前跌幅的一半,因此從反彈轉為回升,最差情況已經過去,但是,跟台股連動大的是美國科技類股,也就是那斯達克跟費城半導體,這兩大指數就沒有道瓊漲得多,因此還不算回到多頭,對於台股的助益也就沒有那麼大。

洪孟丞指出,外資今天買超,拉大型股像是台積電,以外資的習慣,不會只買一天,會持續買,但也要小心拉台積電、出中小型個股,因此,建議持股要調漲,業績好的,可留,像是台積電與載板股,可以續抱;漲多的中小型股,比方像是車用充電樁、監控、板卡股,要是高檔爆量,最好趁著指數漲,先賣,把資金抽出來,轉進PCB、先進封裝。

PGIM保德信高成長基金經理人孫傳恕指出,由於通膨數據獲得舒緩,根據最新的Fedwatch數據,市場預期12月聯準會升息2碼的可能性快速衝至八成,以此研判,至年底前只要聯準會鷹派行動能有所放緩,搭配美國仍相當強勁的勞動力市場,能予以經濟面相對支撐,則經濟軟著陸機率大增,有利於包括美、台等股市多方氛圍表現。

孫傳恕說明,之前台股受到全球市場拖累走跌,政府數次發佈禁空令,確實有助短線震盪止穩,且根據統計,歷次禁空令發布後三個月,加權指數平均能達到10%的反彈報酬;至於下周全球市場將聚焦G20峰會的拜習雙邊會晤,雙方是否能釋出正向訊息,進一步激勵這波反彈氣勢。

孫傳恕分析,即使台股重返萬四大關,但評價面仍相對便宜,此時布局仍建議以明年產業能見度高、具有成長性的標的布局,同時建議暫時避開與中國消費市場相關、歐洲營收占比高之公司,降低中國清零政策、歐洲經濟不振等衝擊。

根據保德信預估,2022年與2023年整體企業獲利成長分別為1.4與-6.2%,今年獲利下修較為明顯的產業為光電、水泥、汽車及金融等獲利,預估2023年電子族群的成長性將優於傳產股;至於2023電子獲利成長較為顯著的族群,包括光電與電子零組件,特別是汽車相關、資料中心、電子標籤等,傳產則以水泥、橡膠、汽車、貿易百貨及生技醫療較佳。

富蘭克林華美高科技基金經理人郭修伸表示,短線由於外資回補台股,大盤由跌深反彈大型股領漲帶動,台股開盤即漲300多點,但基本面與先前看到的一致,目前部分科技廠商仍受制於庫存調整壓力,可望於第一季後舒緩,但股市受到美國市場情緒激勵,目前至第一季2月底財報公布完之前,預料台股仍有機會上演反彈走勢,預先走一波紅包行情。

郭修伸分析, 由於美國鷹派升息的政策與態度,造成台灣股市前兩個月的整理修正,現在公布CPI數據7.7%較預期低的結果,美股反彈也帶動台股反彈大漲,現在市場預期12月份聯準會升息2碼的情況,不排除選舉之前、至明年初會持續上演反彈。

富蘭克林華美投信認為,台灣基本面狀況不差,但國外有通膨、升息議題及中國新冠疫情等狀況待觀察,研究團隊仍看好跌深反彈的個股、網通雲端、電動車零組件等;傳產類股則有復甦概念股如: 內需、觀光等。另外,政策方向關於ESG與節能減碳議題上如再生能源以及矽智財等較具投資機會。

群益投信指出,台股僅僅五天就從萬二漲到萬四,氣勢如虹,不過台灣屬於淺碟市場,雖然基本面佳,但不免還是受國際局勢影響,波動度可能加大,金融市場漲跌有時,金融海嘯時期台股最低本益比是8.8倍,而目前預估本益比僅有9.2倍,且台股目前預估的股利率已經創金融海嘯以來最高達5.6%。

群益台灣精選高息ETF(00919)基金經理人謝明志表示,接下來G20、APEC會議與美、台選舉使得政治變數較多,中美、俄烏、兩岸議題為關注重點,地緣風險先前造成台股跳空下殺,某些族群也跌破了10年線,長線資金有望回補,而財報周展望偏弱及中國維持清零,4Q旺季不旺成定局,廠商持續去庫存,不過部分產業供需開始出現築底情形,殺低賣壓可望舒緩,資金將轉為尋求布局時點,操作上伺機汰弱留強,並可將部分低波動個股轉往2023成長把握度高、產業可望復甦的標的。

群益投信指出,台股高息ETF成分股的挑選中,能為投資人精選台灣股利率最佳且具獲利能力的優質企業,是很重要的一環,從已公佈EPS成長率,企業獲利成長若能創新高,有利於未來股利率及股價表現,一般而言,企業營收、獲利穩定,配息後相對容易填息,而會填息的高殖利率股,往往備受市場青睞,穩健型投資人可多留意。

統一全球新科技基金經理人郭智偉表示,聯準會釋出未來將放緩升息腳步的訊息,使科技股面臨的評價下修壓力有望減輕,並激勵股市短線出現反彈。但明年美國經濟成長預估遭到大幅下修,企業獲利也可能出現大幅下滑,使明年上半年美股預計將呈現區建震盪格局。在指數空間不大的情況下,投資策略應以選股為重,看好電動車、替代能源及雲端軟體等,具備長線成長趨勢的產業。

郭智偉表示,在經濟成長下滑的背景下,科技股提供的服務能幫助企業增加營運效率,使科技股營收較為穩定,股價也較其他產業有表現機會。以資訊安全、商業分析及軟體服務產業為例,雖然明年美國經濟成長預計將下滑,整體企業科技支出成長也隨之趨緩,但多數企業明年科技支出成長率仍有5~10%,並集中於資訊安全、商業分析及軟體服務,使這3大版塊的科技股營收持續成長。

近期汽車需求雖出現雜音,但郭智偉表示,全球智能車及能源轉型趨勢確立,使車用電子及電動車具備長線成長潛力。歐美電動車滲透率尚低,也讓電動車產業擁有巨大發展空間。能源轉型及歐洲能源去俄化的趨勢,使能源市場出現結構性變化,替代能源也因此受惠。而資料中心的支出成長,雖然預計在明年出現放緩,但網通設備產業仍相對具有成長性。

安聯投信台股團隊表示,整體而言,目前庫存修正週期已走了將近一半。但隨著市場風向轉變所帶來投資信心有望逐步回溫,建議可在台股有望逐步回溫之際,增加投資組合具成長利基的標的。就題材上,仍聚焦:市占率提升、產品滲透率增加、規格提升、抗景氣循環等